Die LBBW hat am 22. Januar die erste „grüne“ Senior Non-Preferred Emission in britischen Pfund begeben. Der Green Bond hat ein Volumen von 500 Millionen Britischen Pfund (GBP) und eine Laufzeit von fünf Jahren. Der Spread lag bei 108 Punkten über der britischen Referenz-Staatsanleihe und damit auf dem Niveau einer vergleichbaren Euro-Transaktion. Dies stellt ein erfolgreiches Debüt der LBBW am Markt für unbesicherte GBP-Anleihen dar. Neben der LBBW waren Barclays, RBC Capital Markets und Santander Konsortialführer dieser Transaktion.

„Mit diesem ersten Green Senior Non-Preferred Bond in britischen Pfund und der ersten grünen USD-Pfandbriefemission im vergangenen Jahr hat die LBBW ihre Innovationsstärke und Pionierrolle im Markt für grüne Anleihen unter Beweis gestellt“, sagte LBBW-Kapitalmarktvorstand Dr. Christian Ricken.

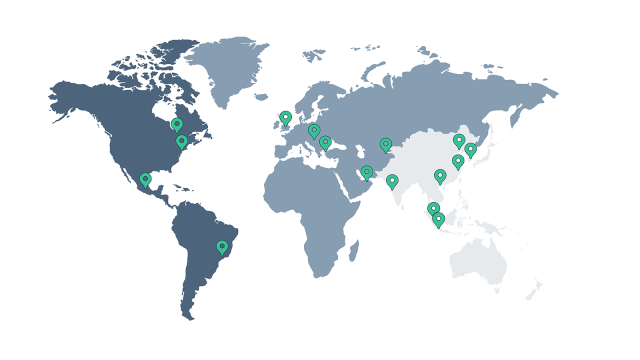

Die Platzierung dieser Anleihe traf auf große Nachfrage, insbesondere durch Investoren, die vermehrt „grüne“ Anlageformen suchen. Bereits nach knapp drei Stunden wurden die Bücher mit einem Ordervolumen von knapp 900 Millionen GBP geschlossen. Das sehr gut diversifizierte Orderbuch beinhaltet insgesamt 66 Investoren, von denen mehr als 70 Prozent Unterzeichner der Principles for Responsible Investment der Vereinten Nationen sind. Der größte Anteil der Transaktion ging an Asset Manager mit 78 Prozent, gefolgt von Zentralbanken mit 13 Prozent. Knapp drei Viertel der Investoren stammen aus Großbritannien und Irland, 9 Prozent aus Skandinavien, 6 Prozent aus Deutschland und Österreich.