Was bedeutet die EU-Taxonomie für Unternehmen?

Die Verordnungen der EU-Kommission legen verbindliche Standards für nachhaltiges Wirtschaften fest. Wie weisen Unternehmen nach, dass sie nachhaltig arbeiten?

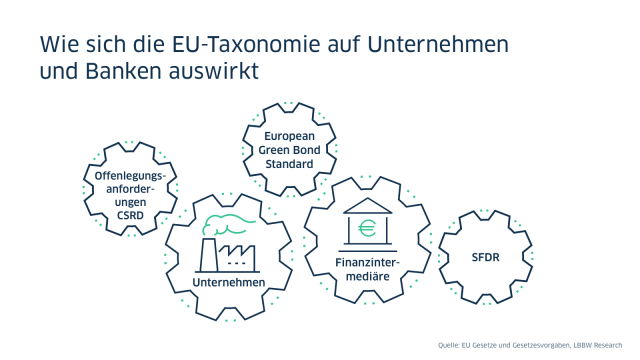

Die EU-Taxonomie ist eine Verordnung zur Definition von Nachhaltigkeit. Hohe Bedeutung bekommt sie insbesondere am Kapitalmarkt: Sie ist für Unternehmen und Investoren gleichermaßen als Maßstab zu sehen. Investoren erkennen anhand der klaren Kriterien und genauen Messgrößen der Verordnung, ob ein Unternehmen nachhaltig wirtschaftet – oder eher nicht. So sollen mehr Gelder in nachhaltige Unternehmen und Technologien gelenkt und zugleich der Green Deal der Europäischen Union unterstützt werden. Ziel dieses Aktionsplans zur Finanzierung nachhaltigen Wachstums: Bis zum Jahr 2050 soll Europa klimaneutral werden. Bereits bis 2030 soll mit dem EU-Maßnahmenpaket „Fit for 55“ der Ausstoß an Treibhausgasen um 55 Prozent gesenkt werden.

Was ist die EU-Taxonomie?

Die Taxonomie im Sinne eines „einheitlichen Verfahrens“ schafft die Grundlage dafür, indem sie ein EU-weites Verständnis von Nachhaltigkeit festlegt. Sie setzt auf vier Feldern an:

- Die EU-Taxonomie schafft verbindliche Definitionen, was als nachhaltiges Wirtschaften gilt. Verbunden damit sind konkrete Anforderungen sowohl an Unternehmen als auch an Banken und deren Kapitalmarktprodukte.

- Auf der Basis der Taxonomie wird in den kommenden Jahren eine Vielzahl an Gesetzen und Verordnungen verabschiedet, die ebenfalls die Entwicklung zum nachhaltigen Wirtschaften forcieren.

- Unternehmen legen offen, inwieweit sie ihr Handeln nach den Kriterien der Taxonomie ausrichten. Damit wird für Investoren auf einen Blick erkennbar, wie nachhaltig ein bestimmtes Unternehmen wirtschaftet.

- Bei Finanzierungen spielen Taxonomie-Kriterien künftig eine wichtige Rolle. Die größeren Finanzinstitute werden ebenfalls offenlegen, welche Unternehmen sie in welcher Form finanzieren.

Damit ist klar, auf wen – neben dem Gesetzgeber – die meiste Arbeit zukommt: auf Banken und vor allem auf Unternehmen.

Was kommt mit der EU-Taxonomie auf die Unternehmen zu?

Die EU-Taxonomie schafft mit der CSRD (Corporate Sustainability Reporting Directive) die Voraussetzungen für standardisierte Nachhaltigkeitsreportings mit vorgegebenen nicht-finanziellen Kennzahlen. Damit die Daten über Klima, Luftverschmutzung, Biodiversität und Wassernutzung – aber beispielsweise auch Arbeitssicherheit – branchenübergreifend für Investoren und andere Stakeholder nutzbar und zweckdienlich sind, müssen sie vergleichbar und zuverlässig sein. Die betroffenen Unternehmen müssen die Wirkung von Nachhaltigkeitsaspekten auf ihre wirtschaftliche Lage festhalten und zugleich offenlegen, wie sich ihr wirtschaftliches Handeln auf verschiedene Aspekte der Nachhaltigkeit auswirkt.

Konzerne, die bereits den Vorgaben der NFRD (Non-Financial Reporting Directive) folgen, müssen erstmals für 2024 ihrer Berichtspflicht mit einem Nachhaltigkeitsreporting nach CSRD-Vorgaben nachgehen. Ein Jahr später folgt die Berichtspflicht für Unternehmen, die diese Kriterien erfüllen:

- börsennotierte Unternehmen (ausgenommen börsennotierte Mikrounternehmen),

- Unternehmen mit mehr als 250 Mitarbeitern, einer Bilanzsumme von mehr als 25 Mio. Euro und Nettoumsatzerlösen von mehr als 50 Mio. Euro, wenn mindestens zwei dieser drei Kriterien erfüllt werden,

- Banken,

- Versicherer sowie

- weitere Unternehmen, die von nationalen Behörden als relevant für das öffentliche Interesse eingestuft werden.

Wenn die Berichtspflicht der CSRD greift, werden EU-weit rund 50.000 Unternehmen ihr nachhaltiges Wirtschaften detailliert darlegen – davon rund 15.000 allein in Deutschland. Bei Unternehmen von großem öffentlichem Interesse sollen über die CSRD-Standards hinaus auch klimabezogene Leistungsindikatoren mit besonderem Augenmerk auf Umsatzerlöse sowie Investitions- und Betriebsausgaben abgefragt werden können.

Die CSRD-Daten werden auch in der Finanzierung wichtig. Da die EU verstärkt Kapitalströme in nachhaltige Wirtschaftstätigkeiten lenken will, stellt sie eine Vielzahl an Anforderungen an Banken und Finanzinstitute. Die wichtigste Kenngröße dabei ist die Green Asset Ratio (GAR), das Verhältnis von Taxonomie-konformen Aktiva zum Gesamt-Exposure. Damit Finanzintermediäre ihr GAR errechnen können, sind sie auf Nachhaltigkeitsdaten der Unternehmen angewiesen. Auch auf Kapitalmarktprodukte wie Green Bonds wird das Regelwerk angewendet: Was als „EU Green Bond“ vermarktet werden will, muss Taxonomie-konform sein. Dafür brauchen Emittenten ebenfalls die Nachhaltigkeitsdaten der Unternehmen.

„Da Unternehmen und Banken in ihren Geschäfts- und Finanzierungstätigkeiten untrennbar verbunden sind, haben auch Vorgaben, die nur eine der Parteien betreffen, mittelbar Auswirkungen auf die andere Seite“, schreiben Rodger Rinke und Patricia Messner vom LBBW Research in ihrer „Mysterium EU-Taxonomie“-Studie. „Das Resultat ist ein komplexes Zusammenspiel aus Anforderungen an Unternehmen und Finanzintermediäre, die inhaltlich wie zeitlich ineinandergreifen.“

Was kommt mit der EU-Taxonomie auf die Banken zu?

Banken sind ebenfalls in der Berichtspflicht und müssen künftig ebenfalls ein Nachhaltigkeitsreporting erstellen. Sie sollen berichten, wie hoch ihr Exposure in folgenden Bereichen ist:

- emissionsreiche Wirtschaftsaktivitäten,

- Assets, die hohen Klimarisiken ausgesetzt sind, und

- Kunden von fossilen Kraftstoffen.

Diese Informationen erlauben es, das Exposure der betreffenden Banken zu vergleichen sowie deren Nachhaltigkeitsrisiken und -strategien zu beurteilen. Außerdem zeigen die Kennzahlen, wie schnell Kreditgeber zu nachhaltigeren Geschäftsmodellen übergehen.

Spätestens ab 2024 geben Banken darüber hinaus in ihren Nachhaltigkeitsreportings zwei neue Informationen an: die Green Asset Ratio (GAR) sowie die Banking Book Taxonomy Alignment Ratio (BTAR). Die GAR misst das Verhältnis von Taxonomie-konformen Bilanzpositionen einer Bank zur Gesamtmenge der Bilanzpositionen. Das Problem dabei: Da viele Mittelständler kein standardisiertes CSRD-Reporting vorlegen, können deren nachhaltige Investitionen formal nicht als „grün“ gewertet werden. Diese Lücke schließt die BTAR. Sie erweitert den Anwendungsbereich der Taxonomie auf Forderungen gegenüber Unternehmen, die nicht von den Reportingvorgaben der CSRD betroffen sind. Die benötigten Daten müssen entweder bilateral eingeholt oder geschätzt werden. Die BTAR soll dafür sorgen, dass Banken sich nicht allein auf CSRD-Kunden begrenzen, um ihre eigene Green Asset Ratio zu steigern.

Was kommt mit der EU-Taxonomie auf den Kapitalmarkt zu?

Seit 2021 sorgt die Sustainable Finance Disclosure Regulation (SFDR) für mehr Transparenz bei Kapitalmarktprodukten. Sie verfolgt das Ziel, Angaben zur Nachhaltigkeit und insbesondere Nachhaltigkeitsrisiken bei Finanzprodukten zu standardisieren. Damit schafft sie einen paneuropäischen Rahmen, um Investitionen in nachhaltige Anlagen zu vereinfachen und Transparenzanforderungen zu harmonisieren. Die SFDR ermöglicht es, die Nachhaltigkeitscharakteristika, -risiken sowie -ziele verschiedener Finanzprodukte zu verstehen und vergleichen zu können.

Die Nachfrage nach ökologischen Anlagen steigt stetig, sodass Emittenten von einem günstigen Momentum profitieren. Auch in diesem Bereich wird die Taxonomie in immer mehr Regulierungen herangezogen, um zu entscheiden, welche Produkte das Label „grün“ verdienen. So müssen Anleihen, die als „European Green Bonds“ vermarktet werden, schon bald dem European Green Bond Standard (EU GBS) entsprechen. Dafür muss das Kapital gänzlich in Taxonomie-konforme Wirtschaftstätigkeiten fließen und die Emittenten müssen spezielle Green-Bond-Factsheets auf ihren Websites publizieren. Zusätzlich soll ein jährliches Reporting den Investoren darüber Aufschluss geben, ob die Emissionserlöse nachhaltig verwendet werden. Im Oktober 2023 wurde der EU Green Bond Standard vom EU-Parlament beschlossen, 2024 tritt er als freiwilliger Standard in Kraft.

Wie geht „nachhaltig wirtschaften“?

Die Verordnungen der EU-Taxonomie definieren sechs Hauptziele. Wirtschaftsaktivitäten werden daran gemessen, ob bzw. inwieweit sie sich daran orientieren:

- Wesentliche Beiträge leisten einen unmittelbaren Beitrag zu einem der sechs Umweltziele, ohne eines der anderen Ziele zu beeinträchtigen. Ob das der Fall ist, wird in den Verordnungen anhand technischer Bewertungskriterien in Form delegierter Rechtsakte festgehalten.

- Ermöglichende Tätigkeiten tragen unmittelbar dazu bei, dass andere Wirtschaftsaktivitäten einen wesentlichen Beitrag zu einem der sechs Umweltziele leisten.

- Als Transitionsaktivitäten gelten Aktivitäten, für die es aus technologischen oder wirtschaftlichen Gründen (noch) keine CO₂-freundlicheren Alternativen gibt.

Wie geht es weiter mit der EU-Taxonomie?

Seit 2022 wird die EU-Taxonomie für den Klimaschutz und die Anpassung an den Klimawandel angewendet. Delegierte Rechtsakte für die übrigen vier Umweltziele folgten im April 2023. Perspektivisch sollen die Verordnungen der EU-Taxonomie auf soziale Ziele ausgeweitet werden.

Unabhängig davon werden Gesetze, Verordnungen und Standards mit Nachhaltigkeitsrelevanz, die von der EU oder ihren Mitgliedsstaaten erlassen werden, künftig auf die EU-Taxonomie als gemeinsames Verständnis von Nachhaltigkeit fußen. Das sorgt laut LBBW-Studie für „ein dynamisches Umfeld“, in dem sich Unternehmen wie Banken „stetig auf Veränderungen einstellen müssen“.

Wollen Sie das „Mysterium EU-Taxonomie“ noch genauer erkunden? Die LBBW-Studie können Sie kostenlos herunterladen.

Das Thema EU-Taxonomie ist relevant für Ihr Unternehmen?

Nehmen Sie gerne Kontakt mit uns auf.

Entdecken Sie auch unsere anderen Themenbereiche und finden Sie Antworten auf mögliche Fragen rund um Fit for 55

Diese Seite wurde zuletzt aktualisiert am 17.10.2023