08.02.2024

Sicherheit und Flexibilität: Darum ist der Schuldschein so beliebt

Das Schuldscheindarlehen (SSD) bleibt eine attraktive Alternative zur Anleihe, wie die Zahlen für 2023 beweisen. Dafür gibt es gute Gründe.

Wer den Schuldschein eine „Light-Version der Anleihe“ nennt, erntet heftige Widerworte. „Es ist tatsächlich ein anderes Instrument“, sagt Karl-Heinz Bühner, Co-Head of Debt Capital Markets bei der LBBW: „Wer eine Anleihe emittieren kann, soll das tun – für nicht-geratete Unternehmen aber stellt der Schuldschein oft die passende Alternative dar.“ Weil weniger formale gesetzliche Anforderungen bestehen. Weil Geschäftsdaten nur interessierten Investoren offengelegt werden. Und nicht zuletzt, weil sich Schuldscheine schon bei Summen im zweistelligen Millionen-Euro-Bereich lohnen.

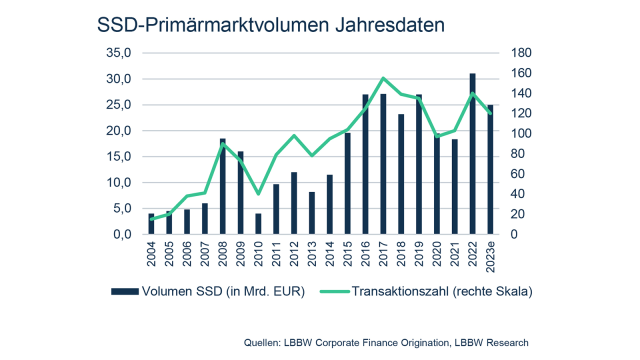

Diese Botschaft ist vor allem bei Unternehmen längst angekommen, die bewusst den Schuldschein als flexible Quelle für ihre Geldaufnahme nutzen. Das belegen die Zahlen für 2023: Mit einem Volumen von 22,8 Milliarden Euro bei 106 Transaktionen wurde das Durchschnittsvolumen der vergangenen zehn Jahre um 7 Prozent übertroffen. Einzig die Werte des Ausnahmejahres 2022 konnten nicht wiederholt werden. Wie in früheren Jahren dominieren Unternehmen aus Deutschland (68 Prozent) und Österreich (16 Prozent) den Markt, bei dem Investoren sich Schuldscheindarlehen (SSD) aus mehr als zehn verschiedenen Branchen aussuchen konnten. „In den einzelnen Transaktionen gehen die finalen Volumina oft weit über das ursprünglich angekündigte Volumen hinaus“, sagt Matthias-W. Hoffmann, Schuldscheinexperte aus dem Debt Capital Markets Team der LBBW.

Auch für 2024 erwartet das LBBW Research einen stabilen Markt mit einem Volumen von rund 23 Milliarden Euro – ähnlich wie 2023. „Aktuell ist das Interesse der Investoren groß“, sagt Senior Analystin Barbara Ambrus. Flexible Laufzeiten, geringer Dokumentationsaufwand und attraktives Pricing machen den Schuldschein interessant. Unternehmen können ihn zudem vielfältig einsetzen, beispielsweise zur Refinanzierung und Liquiditätssicherung oder für Akquisitionen und Investitionen.

Sichere Transaktionen – dank Debtvision

Hinzu kommt: Die Digitalisierung macht den SSD-Markt immer effizienter, schneller und einfacher. Bei der LBBW profitieren Investoren, Unternehmen und Arrangeure gleichermaßen von der digitalen Lösung der Kundenplattform ihrer Tochter Debtvision. „Als Marktführer legen wir nicht nur viel Wert auf Sicherheit, sondern auch darauf, die Investoren während der gesamten Laufzeit professionell zu begleiten“, sagt Karl-Heinz Bühner,

Als Marktführer legen wir nicht nur viel Wert auf Sicherheit, sondern auch darauf, die Investoren während der gesamten Laufzeit professionell zu begleiten.

Debtvision als Plattform für Schuldscheindarlehen betreibt die LBBW seit sechs Jahren. Heute laufen sämtliche der Transaktionen, bei denen die LBBW zugleich Zahlstelle ist, über Debtvision. Mehr als 1000 Investoren nutzen Debtvision, weil die digitale Plattform schnellere und kostengünstigere Prozesse ermöglicht. „Und nicht nur das: Es ist auch sicherer“, sagt Karl-Heinz Bühner. „Die Datensicherheit ist für die Unternehmen und Investoren ein ganz entscheidender Treiber.“ Eine Folge: Die LBBW konnte im vergangenen Jahr ihre Position als Marktführer auf dem Schuldscheinmarkt mit einem Marktanteil von 25,8 Prozent behaupten.

Analytisch, kompetent und auf den Punkt

Gefällt Ihnen dieser Beitrag? Wenn ja, mit LBBW Standpunkt, dem übersichtlich aufbereiteten Newsletter für alle Unternehmer und Finanzentscheider, liefern wir Ihnen regelmäßig weitere wertvolle Analysen und Informationen rund um Wirtschaft, Politik und Finanzen – direkt in Ihr E-Mail-Postfach. Abonnieren Sie den Newsletter jetzt kostenlos.

Standpunkt empfangenSeitdem die LBBW die digitale Plattform als festen Bestandteil in ihren Schuldscheinprozess integriert hat, sind mehr als 350 Transaktionen mit über 13.000 einzelnen Investments über Debtvision gemanagt worden. „Von der Ansprache der Investoren über die Kommunikation bis zur Orderabgabe: Unsere Plattform verbindet die Nutzer direkt miteinander und ermöglicht eine effiziente Steuerung der Transaktionen“, sagt Debtvision-Geschäftsführer Christoph Steinbrich. Seit Kurzem ist auch die datensichere Verteilung von Ratings und Begleitdokumenten an die berechtigten Investoren möglich. „Unsere Kundinnen und Kunden arbeiten aktiv mit der Plattform“, sagt Steinbrich.

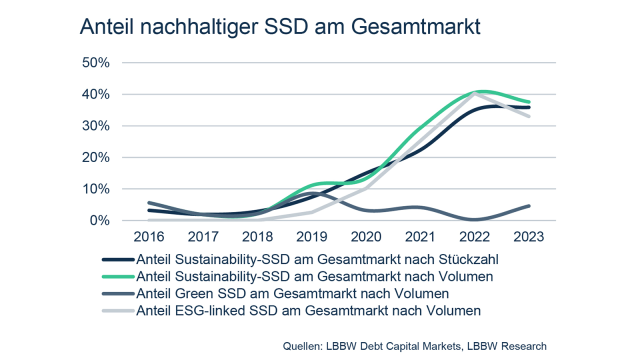

Jeder dritte Schuldschein ist „ESG-linked“

Neben der digitalen Sicherheit ist und bleibt Nachhaltigkeit ein wichtiger Faktor bei Schuldscheinen. Entsprechende Merkmale – entweder Green- oder ESG-linked – machten im abgelaufenen Jahr 38 Prozent des Neuvolumens und 36 Prozent der neuen Transaktionen aus, hat das LBBW Research für die Studie „Schuldscheine bleiben gefragt“ ermittelt. Die 38 am Markt platzierten Schuldscheine mit Nachhaltigkeitsfokus wiesen 2023 ein Gesamtvolumen von 8,55 Milliarden Euro auf. „Das Thema Nachhaltigkeit hat in der Unternehmensfinanzierung einen festen Platz“, sagt LBBW-Analystin Barbara Ambrus. „Wir erwarten deshalb auch künftig einen hohen Marktanteil von Schuldscheinen mit ESG-Bezug.“

Aus Sicht der Unternehmen dürfte bei ESG-linked Schuldscheinen insbesondere die freie Verwendbarkeit der Mittel ein wesentlicher Vorteil sein. Beim Green-Schuldschein wird explizit ein nachhaltiger Verwendungszweck für die Mittel festgelegt, also beispielsweise ein grünes Projekt mit entsprechender CO2-Wirkung. Im Vergleich dazu verschafft den Unternehmen der ESG-Bezug mehr Flexibilität. Das Resultat: Green-Schuldscheine machten im vergangenen Jahr nur 5 Prozent des gesamten Neuvolumens aus.

Die Datensicherheit ist für die Unternehmen und Investoren beim Schuldschein ein ganz entscheidender Treiber.

Der Schuldschein ist international

So wichtig das Thema „Nachhaltigkeit“ ist – insbesondere bei den Finanzinstituten unter den Investoren –, noch wichtiger ist die Bonität. Das belegt auch der Rückblick auf das abgelaufene Jahr: Bekannte Unternehmen mit guter Bonität hatten keine Schwierigkeiten, Investoren zu finden.

Für 2024 erwartet LBBW-Analystin Barbara Ambrus trotz der eher schwächelnden Konjunktur einen stabilen SSD-Markt. In Skandinavien, Benelux und Frankreich steigt das Interesse am Schuldschein. Auch nach Asien – wo das Konstrukt „Schuldschein“ allerdings häufig noch erklärungsbedürftig ist – werden Fühler ausgestreckt. Damit wird deutlich: Der Schuldschein ist mehr als eine „Anleihe light“.

Download Studie