Die Nachfrage nach „Green Investing“ ist immens. Investoren suchen nach Möglichkeiten, Geld nachhaltig anzulegen. Genau das macht den Reiz für Unternehmen aus: Durch grüne Schuldscheindarlehen (SSD) kommen sie in Kontakt mit Investoren, die Mittelständler vielleicht weniger auf dem Schirm haben.

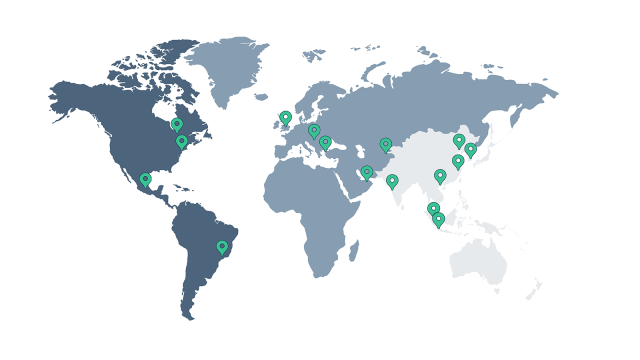

Der Aufwand dafür ist gering, denn formal sind Schuldscheine Darlehen. Während Anleihen sich erst ab einem Volumen von 500 Millionen Euro lohnen, werden Schuldscheindarlehen bereits ab 20 Millionen Euro Mindestvolumen vermarktet. Und es bestehen keine Publizitätspflichten: Die Geschäftsdaten werden nur den interessierten Investoren vorgelegt, die von der betreuenden Bank vorselektiert werden. Die LBBW beispielsweise kann mehr als 600 potenzielle Investoren im In- und Ausland ansprechen.

Wer allerdings keinen klassischen, sondern einen grünen Schuldschein aufnimmt, muss überzeugend nachweisen, dass das Geld wirklich genutzt wird, um nachhaltige Projekte zu fördern. Dafür wird im Normalfall ein Gutachten durch eine externe Agentur eingeholt. Das Einsparen von Energie gilt ebenso als grün wie das Senken von CO2-Emissionen. Als nachhaltig können sich auch die Digitalisierungsprojekte erweisen, etwa wenn sie helfen, Ressourcen einzusparen.

LBBW entwickelt mit VÖB „Green Schuldscheindarlehen“

Rechtlich verbindliche Standards, die festlegen, was wirklich grün ist, werden derzeit vorbereitet. Für die Übergangszeit haben sich Richtlinien etabliert, an die sich Unternehmen und die betreuenden Banken halten. Sie orientieren sich an den Green-Bond-Principles der International Capital Market Association (ICMA). Das Regelwerk erörtert, wie Erlöse verwendet werden müssen und wie das Reporting aussehen soll.

Als langjähriger Marktführer im Schuldscheingeschäft hat die LBBW gemeinsam mit dem Bundesverband öffentlicher Banken (VÖB) das „Green Schuldscheindarlehen“ entwickelt. Diese neue Marke für grüne Schuldscheindarlehen setzt einen Qualitätsstandard und schafft damit Orientierung: Schuldscheindarlehen mit der neuen VÖB-Marke dienen ausschließlich der Finanzierung ökologischer Zwecke und orientieren sich an den sechs Umweltzielen der EU-Taxonomie-Verordnung (LINK zu EU-Taxonomie-Beitrag) und komplementär an den Green-Bond-Principles. Wie bei den ICMA-Standards zählt auch, eine unabhängige (allerdings vom VÖB anerkannte) Agentur das Vorhaben prüfen zu lassen. Sie zertifiziert das Schuldscheindarlehen als grün und bestätigt damit, dass die Investitionen tatsächlich der Umwelt zugutekommen.

Diesen Extraaufwand nehmen Unternehmen gern auf sich. „Der Markt für grüne Schuldscheine nimmt erkennbar an Fahrt auf“, sagt Matthias-Wolfgang Hoffmann, SSD-Experte bei der LBBW. Als langjährig etablierter Marktführer bei Schuldscheinen ist die LBBW ein natürlicher Ansprechpartner für die Unternehmen. Nachhaltigkeit ist eine der strategischen Stoßrichtungen der LBBW und zählt daher auch längst zum Selbstverständnis, auch im Leistungsangebot. „Auch für neue Ideen zu grünen Finanzprodukten und deren Entwicklung stehen wir jederzeit zur Verfügung“, sagt LBBW-Experte Hoffmann.

Grüne Schuldscheine: simpel und flexibel

Von dieser Expertise profitiert beispielsweise Mann+Hummel, als Spezialist für Filtersysteme einer der 30 größten Autozulieferer Deutschlands. Das Ludwigsburger Unternehmen hat als erster Autozulieferer weltweit einen Green SSD aufgenommen – arrangiert von der LBBW gemeinsam mit anderen Banken. „Als Spezialist für Filter trennt Mann+Hummel das Schädliche vom Nützlichen – was könnte besser geeignet sein für einen grünen Schuldschein?“, sagt LBBW-Experte Hoffmann. Geplant für den grünen Schuldschein war eigentlich ein Volumen von 250 Millionen Euro. Er wurde aufgrund der Nachfrage auf 400 Millionen Euro aufgestockt. Mit dieser Summe refinanziert der Autozulieferer beispielsweise Forschungen für bessere Produkte aus der Luft- und Wasserfiltration.

Komplett neues Terrain, nämlich Sustainable Finance, betritt die LBBW gemeinsam mit der Dürr AG: Beim Schuldschein über 200 Millionen Euro geht es nicht darum, wie grün die Projekte sind, sondern wie nachhaltig das Unternehmen an sich ist. Die Verzinsung des Schuldscheins ist gekoppelt an das Nachhaltigkeitsrating des Maschinen- und Anlagenbauers. In das Rating fließen ökologische Kriterien wie der Kohlendioxidausstoß oder der Wasserverbrauch, aber auch Aspekte wie faire Arbeitsbedingungen, transparente Unternehmensführung und der Umgang mit Korruption ein. Verbessert sich das Nachhaltigkeitsrating und steigt über eine gewisse Schwelle, sinkt der Zins. Die Dürr AG ist der weltweit erste Darlehensnehmer, der einen solchen Positive-Incentive-Schuldschein aufgenommen hat.

Womit sich zeigt: Wenn die Nachfrage steigt, sind Innovationen und kluge Ideen gefragt.

Haben Sie Fragen?

Kontaktieren Sie uns!

Matthias-W. Hoffmann

Matthias-Wolfgang Hoffmann ist langjähriger Mitarbeiter der Corporate Debt Origination der Landesbank Baden-Württemberg. Als erfahrener Originator berät und begleitet er Unternehmen bei der Auswahl, Strukturierung und Platzierung von Finanzierungsinstrumenten. Er ist verantwortlich für das Produkt-Segment Sustainable SSD.